イールドカーブとは?形状や変化からわかる債券市場の見通し。YCCについても解説

目次(表示する)

イールドカーブとは債券の利回り曲線

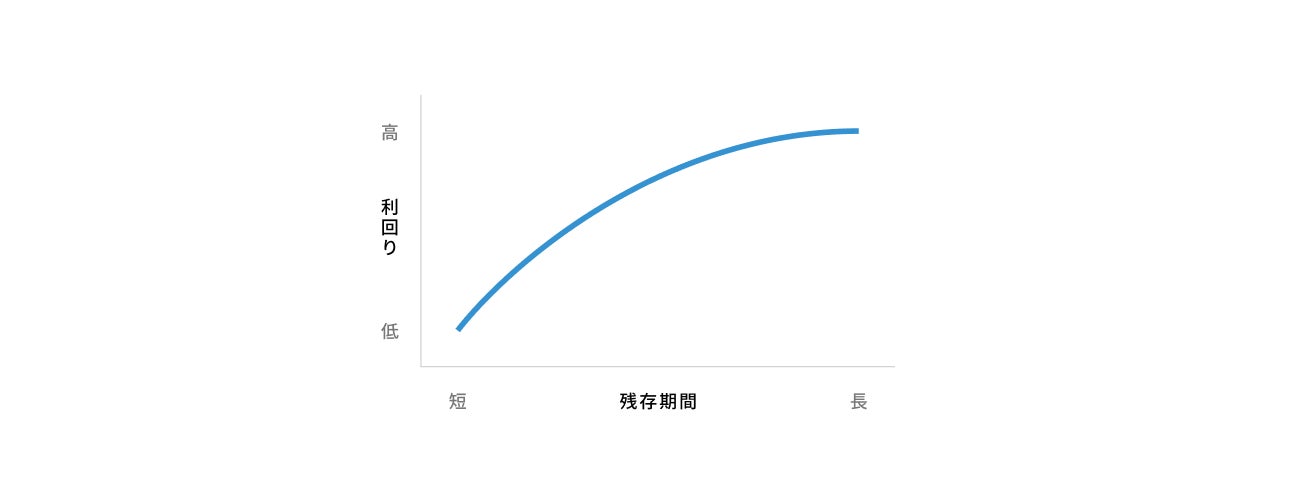

イールドカーブとは直訳すると「利回り(yield)曲線(curve)」の意味で、わかりやすく言うと、債券の償還期間と利回りの関係をグラフにしたものです。

具体的には縦軸に利回り、横軸に残存期間(満期までの期間)を取り、同一発行体の残存期間が異なる複数の債券について、利回りと残存期間が交差する点をつないだ線を指します。最も代表的なものは、国債のイールドカーブです。

一般的に残存期間が長ければ長いほど利回りは高くなります。しかし、その上がり幅は逓減するため、イールドカーブは一次関数に増加するのではなく、曲線グラフになるケースがほとんどです。

なお、利回りとは、投資した金額に対する年間収益の割合のことです。利息の合計を額面金額に占める割合で示した値である利率とは異なるので留意しましょう。債券の利回りは、購入価格と利息によって決まります。詳細は、債券の利回りと利率の違いとは?の記事も参照してください。

イールドカーブの形状と見方

イールドカーブの形状には、投資家による将来金利への予想が反映されています。そのためイールドカーブを読み解くことは、債券市場の状況を把握し、今後の景気の変化を予測するのに役立ちます。

まずは基礎知識として、イールドカーブの形状とその見方について解説します。

償還までの期間が長いほど利回りが高い「順イールド」

順イールドとは、イールドカーブの右側が高くなっている状態を指します。

先述の通り、これはごく一般的なイールドカーブの形です。償却期間が長ければ長いほど利回りが高くなるため、右肩上がりのカーブになります。

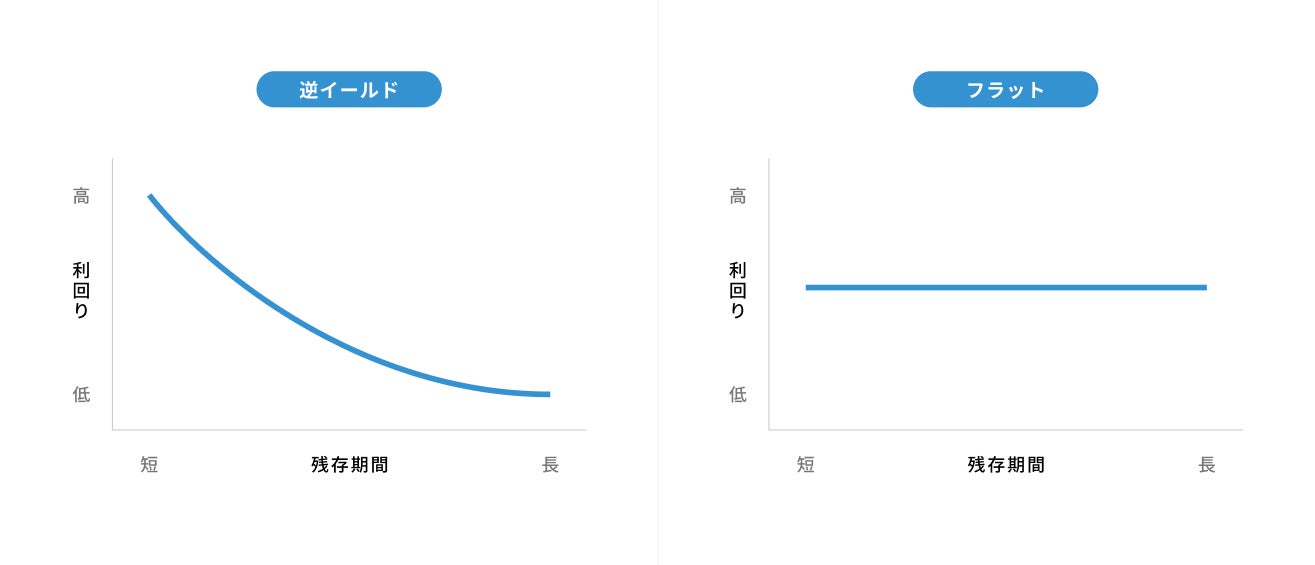

償還までの期間が短いほど利回りが高い「逆イールド」

逆イールドは、イールドカーブの右側が低くなっている状態を指します。

一般的にイールドカーブは右肩上がりですので、逆イールドは通常とは異なる状態です。逆イールドが起こる原因としては、短期金利の上昇が挙げられます。

短期金利は長期金利より利率が低いのが一般的ですが、短期金利が上昇し、長期金利を上回ると逆イールドに変化します。

逆イールドを引き起こす短期金利の上昇は、景気後退局面に発生します。景気後退時は、中央銀行はインフレを抑えるために金融引き締め(利上げ)を行います。その影響を受け、短期・中期債の利回りは上がりやすくなります。

一方で長期金利は、直接的に利上げの影響を受けるというよりも、投資家による将来予測に大きく影響されます。金融引き締めが行われると、その後に景気減速や金利低下が予想されることから、長期債の利回りは短期・中期債よりは上がりにくい傾向にあります。

このような仕組みから、景気後退時には逆イールドが起こりやすいのです。

償還までの期間によらず利回りが一定となる「フラット」

フラットとは、残存期間の長短に関わらず、利回りが一定である状態のことです。

フラットの場合、イールドカーブは縦軸が一定の高さの横一直線に近い形になります。

フラットなイールドカーブは、景気が転換期を迎え、今後の金利水準の推移が不透明になった場合に見られることが多いようです。また、フラットな状態からさらに短期金利が上昇すると、先ほど紹介した「逆イールド」になります。

イールドカーブは今後の経済を見通す指標の一つ

注意しておきたいのが、イールドカーブの形状や変化そのものが景気の転換を引き起こしているわけではないということです。

イールドカーブを変化させるのは、あくまで景気や市場が今後どのように変わるかに対する 市場の投資家の「予想」 であり、「事実」ではありません。

例えば先述の逆イールドは経験則上景気後退の予兆とされていますが、逆イールドになったからといって、必ず景気が後退するとは限りませんし、景気後退まで数年期間が空くこともあります。

イールドカーブの変化は、市況の今後を予測するための参考指標の一つに過ぎないという点は押さえておきましょう。

イールドカーブの変化と要因

先述のとおりイールドカーブはある形状から他の形状へと変化する可能性がありますが、変化の過程についてもそれぞれ呼び名が付けられています。

まず、イールドカーブの傾きが急になることを「スティープ化(スティープニング)」、緩やかになることを「フラット化(フラットニング)」といいます。また、それぞれの変化は金利の上昇局面か下降局面かによってさらに2種類に分かれるため、[スティープ化/フラット化] × [金利上昇/金利下降] の組合せで計4種類の表現があります。

それぞれの変化の詳細を、変化が生じる要因と併せて詳しく紹介します。

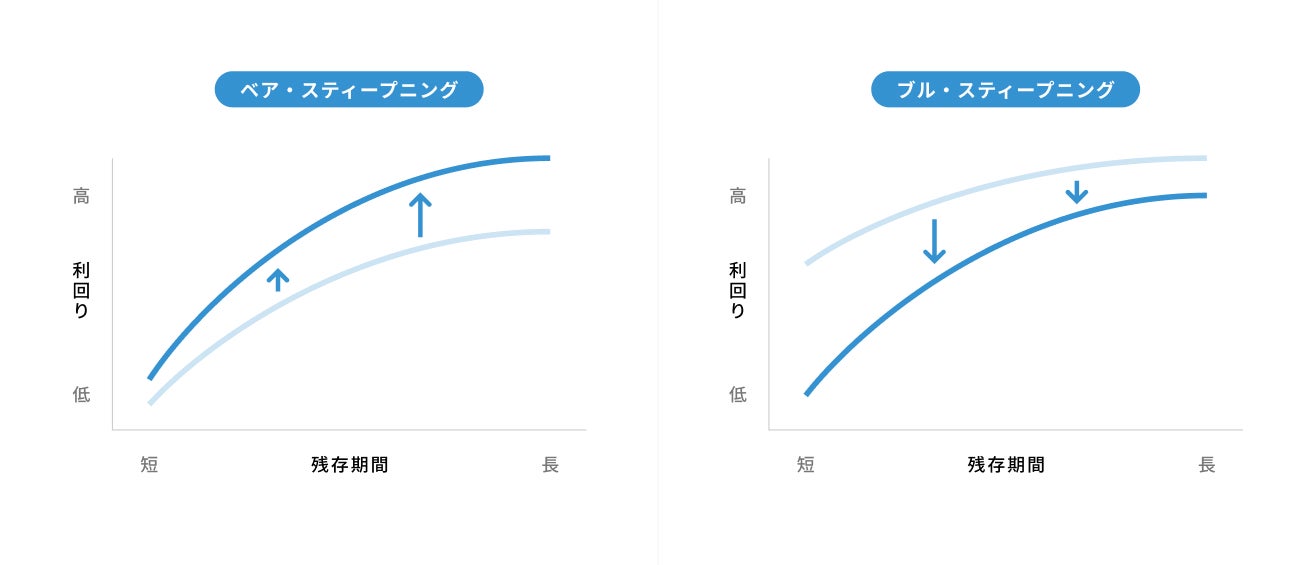

スティープ化(スティープニング)

スティープ化(スティープニング)は、イールドカーブの傾きが急になる現象です。スティープ化すると、長短金利差は拡大します。スティープ化はさらに以下の2種類に大別されます。

ベア・スティープニング

金利が上昇する局面(すなわち債券価格は下落するため、ベアと呼びます)で、長期金利の上昇幅が短期金利の上昇幅より大きく、その結果カーブが急になる状態です。

景気回復の兆しが見え、将来の利上げ見込みを受けて長期金利が上がる際に生じやすい傾向にあります。

ブル・スティープニング

金利が低下する局面(すなわち債券価格は上昇するため、ブルと呼びます)で、短期金利の低下幅が長期金利の低下幅より大きく、その結果カーブが急になる状態です。

景気が後退する時期に生じる傾向にあります。

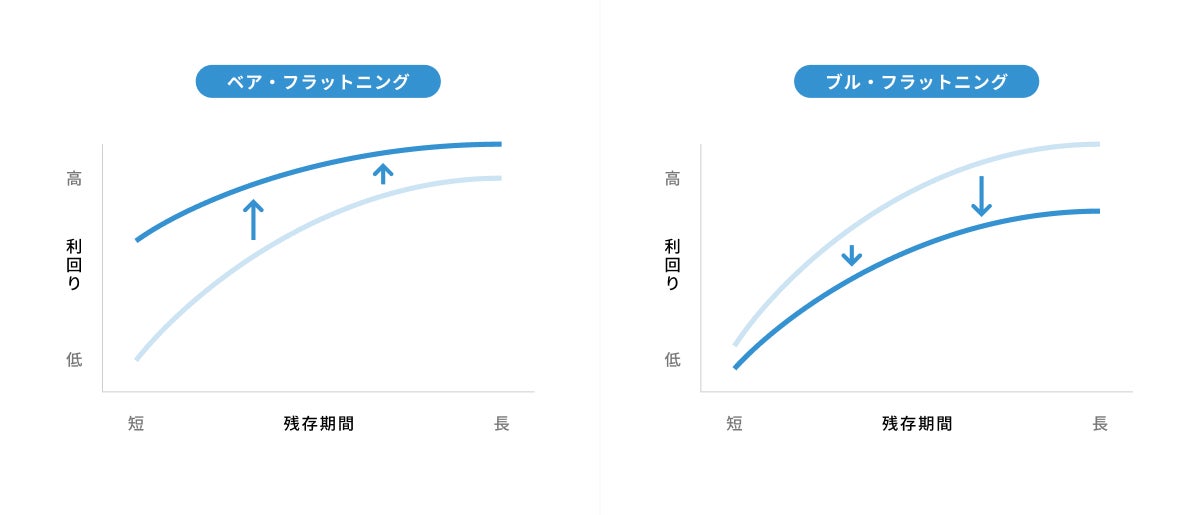

フラット化(フラットニング)

フラット化(フラットニング)は、イールドカーブの傾きが緩やかになる現象です。フラット化すると、長短金利差は縮小します。フラット化はさらに以下の2種類に大別されます。

ベア・フラットニング

金利が上昇する局面で、長期金利の上昇幅が短期金利の上昇幅より小さく、その結果カーブが緩やかになる状態です。

景気の過熱を沈静化するために中央銀行が利上げをすると予想される際に生じやすいといわれています。

ブル・フラットニング

金利が低下する局面で、短期金利の低下幅が長期金利の低下幅より小さく、その結果カーブが緩やかになる状態です。

景気後退時など、中央銀行が利下げを行う(金融緩和する)可能性が高まった場合に起こりやすいといわれています。

景気サイクルとイールドカーブの変化の関係

先述の通り、イールドカーブの変化の要因には、景気の状態とそれに対する金融政策が挙げられます。

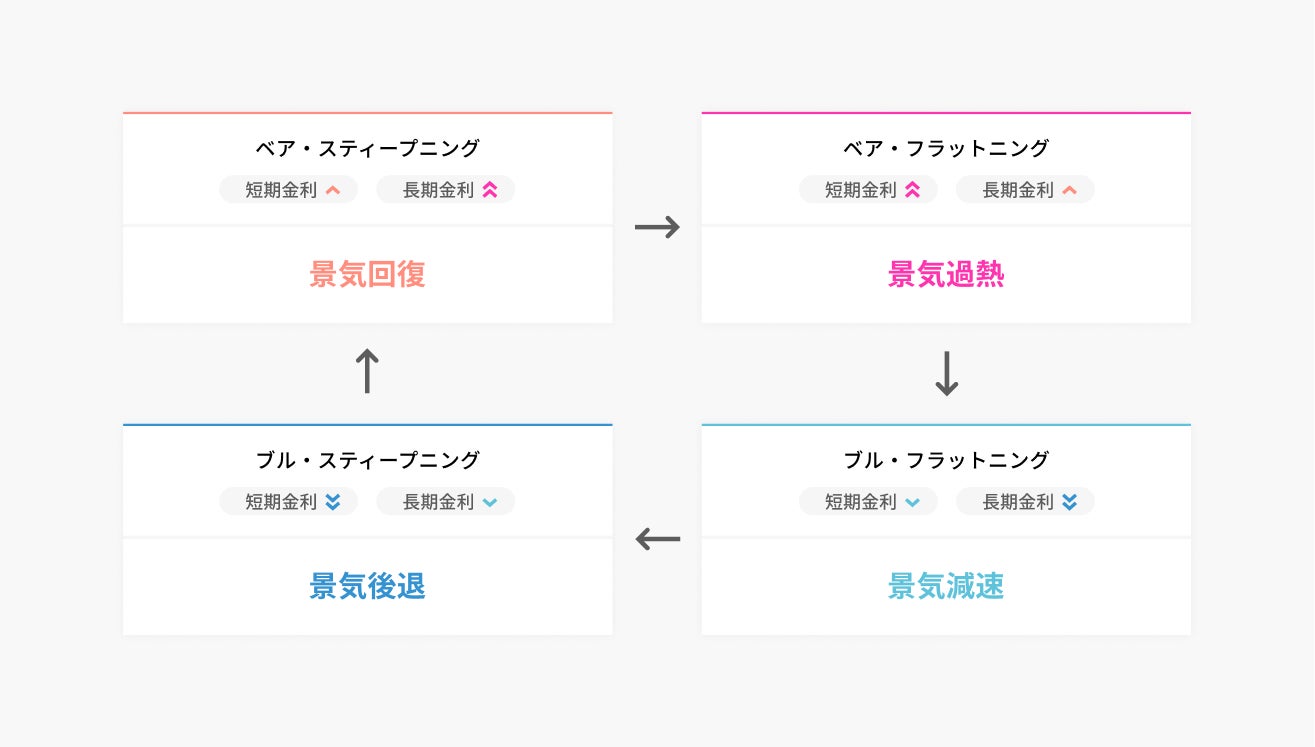

イールドカーブの変化は、景気の状態(回復・過熱・減速・後退)によって下図のようなサイクルで生じる傾向にあります。

金利を適正水準へ導くイールドカーブ・コントロール

イールドカーブ・コントロール(YCC、長短金利操作)とは、長期金利と短期金利の誘導目標を定め、イールドカーブを適正水準に導くことを指します。

YCCを行う理由としては、日本銀行による金融緩和の影響で、イールドカーブのフラット化が続いていたことが挙げられます。2016年以前までの極端な金融緩和策により長期債券の利回りが下がり、長期運用する機関投資家(銀行や生損保など)の経営悪化の要因になっていたことから、日銀は規制緩和を続行しつつもフラット化を解消するためにYCCを導入しました。

YCCの具体策の一つに、長期国債の買い入れがあります。金融機関が保有している国債を日銀が買い取ることで需要が高まり、すなわち債券価格が上昇するため、利回り低下を引き起こします。

このように、YCCは、本来市場で決定される国債利回りを、人為的に調整している状況といえます。2022年には、本来は右肩上がりとなるイールドカーブのうち、10年物国債の利回りだけが下がる「イールドカーブのゆがみ」と呼ばれる状態も発生しました。

YCCには様々な課題が指摘されているものの、見直しや撤廃の影響は大きく、短期間での実現は容易ではありません。しかし、2023年4月に植田和男新総裁が就任し、日銀の金融政策の方向性が変化する可能性はあります。

投資家にとっては債券の運用に大きく関わりますので、イールドカーブの動き方と併せて、YCCについてもチェックしておきたいところです。年8回開催される日銀の金融政策決定会合の結果に注目しましょう。

イールドカーブを通して、債券市場の状況を理解しよう

本記事では、イールドカーブの基礎知識や形状、景気サイクルとの関係性について解説しました。イールドカーブについて知ることで、投資家が将来の金利や経済状況をどう予測しているのかが分かり、債券市場の現状や今後の見通しについて知ることができます。

イールドカーブの意味を理解し、その変動の背景に隠された経済情勢や政策を読み解いて、投資に役立てていきましょう。