Siiiboが目指す、近未来の社債市場

目次(表示する)

お読みいただきありがとうございます。

Siiibo証券という会社でCEOを務めている小村と申します。

Siiiboは、「webでの私募」を活用することで、シンプルで分かりやすい金融商品である「社債」の投資・発行プラットフォームを運営するネット証券会社(第一種金融商品取引業者)です。

今回の記事では大まかに「Siiiboがどんな市場を創ろうとしているのか」についてご説明いたします。より詳細な内容は個別記事で別途まとめる予定です。

そもそも社債とは?

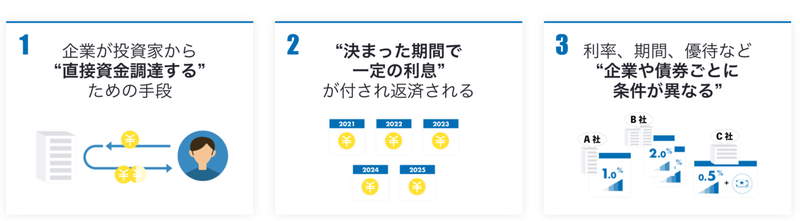

社債は「会社法上の会社」が投資家から直接資金を借り入れるための「債券/金銭債権」の一種です。(※1)

価格上昇による利益獲得(キャピタルゲイン)を主目的とせず、企業の事業成績等に関わらない一定の利息(※2)を得る、インカムゲイン型の金融商品となります。

社債は柔軟性の高い商品で、以下のように様々な事項をカスタマイズ可能です。

- 年限(例:3年債、5年債)

- 通貨(例:ドル建て、ユーロ建て)

- 利率(例:固定、業績連動、ステップアップ)

- 繰上償還/繰上償還請求権(企業/投資家の意思で途中償還可とする)

- 劣後特約(弁済順位を劣後させ、資本性を持たせる)

- 優待(債権者限定で、別途サービスや商品を提供する)

加えてコベナンツ(特約条項)を用いれば、担保提供や他債券との順位、M&A時の取り決め、その他財務上の特約等、あらゆる個別ケースを想定した合意が可能です。

例えばSaaSのメトリクス(経営指標・KPI)を利率設定やコベナンツに用いる等、社債の柔軟性はベンチャー企業等の新しい負債調達ニーズとそのリスク・リターンを表現する商品として適しているとも考えます。

現在Siiiboにて第一弾商品として取り扱っている【定期社債:定期的(6ヶ月毎)に「そのまま保有/中途換金」を選べる社債】もこの柔軟性を利用しています。

また、流動化の手段が豊富な点も特長です。

譲渡、或いは譲渡担保設定、質権設定等の手段が、基本的に登記を対抗要件とせず、社債原簿或いは振替機関の口座への記載といった簡便な手続きで実現できます。(※3)

社債投資の主なリスクは以下の通りです。

- 信用リスク

発行企業の倒産時等に、元利金の支払いが行われないおそれがあります。 - 価格変動リスク

市場動向等で時価が変動し、売却時等に損失が生じるおそれがあります。 - 流動性(換金性)リスク

譲渡先が見つからない等により売却できないおそれがあります。

その他、不正や不適切なシステム、事務ミス等により損失が発生するオペレーショナル・リスク等もございますが、当社のような証券会社(第一種金融商品取引業者)では以下のような法定要件を満たすことで、当該リスクから可能な限り投資家顧客を保護しております。

- 法令遵守 / 業務遂行体制整備(人的構成等を含む)

- 自己資本規制比率などの高い財務基準

- 投資家様の全資産の、当社資産との明確な分別保管

(当社が破綻した場合でも保護されます) - 投資者保護基金への加入

(万が一分別管理に不備があった場合も、1,000万円迄補償されます)

※1:社債ではないものの、学校債や医療法人債など、「会社法上の会社」でない法人が発行する債券も存在します。

※2:業績連動債等、利率が変動する社債もございます。

※3:券面不発行債の場合

私募をwebで実現

社債は、その取得勧誘方法の違いで、大きく私募(private placement)と公募(public offering)に分かれます。

私募はさらに少人数私募とプロ私募に分かれますが、投資家が少人数或いはプロに限られていることによるオペレーション・管理コストの小ささや、社債管理者・有価証券届出書が不要等の簡便化された手続きから、以下を実現できます。

- 少額発行(公募債だと各社数百億~数千億円の発行残高が一般的なところ、Siiiboの発行企業は数億~数十億円規模を想定)

- 柔軟な設計(上述の【定期社債】等)

- 迅速な発行

ただし、譲渡制限(一括譲渡のみ認められる等)があり、コストの観点等から格付け未取得であるといった点に注意が必要です。

Siiiboはこの私募(現在は少人数私募)の仕組みをwebで実現し、さらに効率化することで新たな市場を創る取り組みを行っています。

私募社債が秘める可能性

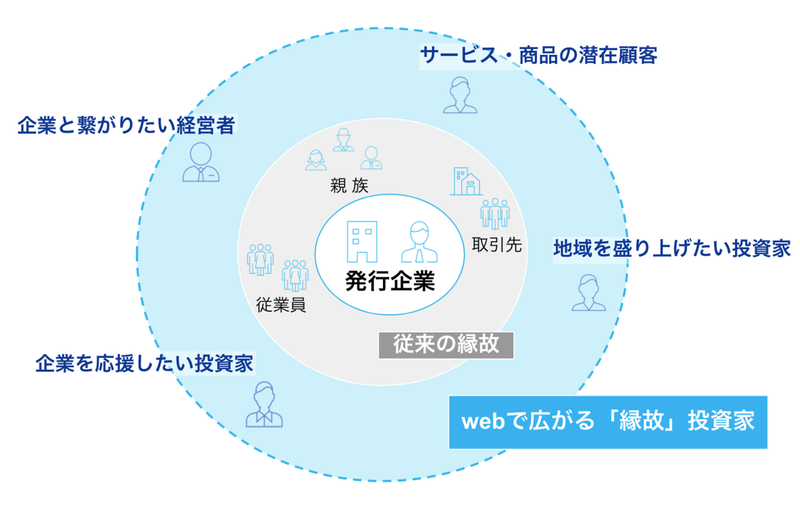

「縁故債」と呼ばれることもある少人数私募社債は、従来、取引先や従業員、顧客等の縁故者を引受対象とした自己募集による資金調達・関係構築の手段でした。

これを当社のような「私募社債に特化した筋肉質なネット証券会社」がプラットフォーマーとなり、統制した市場に作り変えることで、「少額デットの直接市場」という新しい仕組みが実現できると考えております。

今まで繋がりの無かった人々同士でも当たり前に、webでクローズドな関係構築を行う現代でこそ、この市場が受け入れられるとも考えます。

想定する発行企業は?

社債による資金調達は発行企業にとっては資本ではなく負債となります。

資本のメリット(返済期限が原則無い、リターンが業績に連動する、弁済順位が劣後する等)が得られない代わりに、一般に、株主資本より負債の方が資本コスト(企業の資金調達に伴うコスト)は小さく、節税効果(支払い利息の損金算入)もあり、株式の希薄化を防ぐことができます。(※4)

また、インカムゲイン型の商品は一定の投資金額(債券によって異なりますが、Siiiboでは基本的に一口100万円を最低投資単位としております)が前提となり、加えて社債は分離課税であることから、適合する投資家が一定の金融資産額を持つことも特徴です。そのような顧客層の違いから、株主優待やクラウドファンディングとは少し異なる実物経済と金融経済の融合により、債権者優待等の新しいリターンの形が現れる可能性があります。

まとめると、例えば以下のような属性の企業との相性が高いと考えます。

- 積極利用しているエクイティやCB、ワラント等を代替したい、或いは安定株主の獲得にも繋げたい上場直前/直後のベンチャー企業

- 「堅調なITビジネスだが有形資産が積み上がりにくい」「SaaSなどARRは順調に伸びているものの戦略的に赤字である」等の、信用力はあるものの従来の金融機関内格付けによる評価は難しい可能性がある企業

- 金融業者やバックファイナンスが必要な業種など、テクニカルに金融機関を利用しにくい領域の企業

- 高付加価値サービス等の新規事業を立ち上げたい企業で、一定の資産を持つ顧客層の認知やロイヤルティを獲得したい企業

- 経営者保証や厳しいコベナンツ、担保等で事業戦略の選択肢が限られてしまっている企業

- マクロの影響を受けやすい・特定の金融機関に依存している等、持続可能な成長のため調達手段の多角化を行うべき企業

- グリーンボンドやソーシャルボンド、サステナビリティボンド等に近い位置付けの、いわゆる「SDGs債」の発行で、ソーシャルインパクトを打ち出したい企業

各属性におけるニーズ等の詳細は、個別の記事で別途ご説明できれば幸いです。また今後、実際の発行案件を完了するにつれ、具体的な発行企業様等も順次ご紹介できればと考えております。

※4:理論上は、負債比率を上げるほど資本コストが下がるわけではありません。レバレッジにより資本効率が改善する一方、リターンの変動幅も大きくなり、株主資本の期待リターンは高まります。

おわりに

以上、拙文で大変恐縮ですが、皆様からのご意見やご指摘を取り入れ、より良い記事にしてまいりたく存じます。

是非お気づきの点ございましたら、私のTwitterアカウントまでご連絡いただけますと幸いです。

よろしくお願いいたします!